Guest Profile

分林 保弘(わけばやし・やすひろ)

1943年生まれ。立命館大学経営学部卒。日本オリベッティ入社、同社会計事務所担当マネージャーを経て、91年日本M&Aセンター設立、翌年代表取締役社長に就任。「会計事務所」「地域金融機関」「商工会議所」等の情報をマッチングするプラットホームの概念を提唱し、中小企業M&Aの社会的意義を理念として確立。2006年10月に東証マザーズ上場、翌年には東証一部上場を果たす。日本における中堅中小企業のM&Aの第一人者として活躍中。10年より東京商工会議所議員も務める。

特集「新たなシナジーを生むM&A、中小企業のM&Aではリストラなどない」

1.経営戦略のツールとしてのM&A

2.居酒屋チェーンが日本酒の蔵元を子会社化した例

3.和食レストランチェーンが和菓子の製造販売会社を子会社化した例

4.シナジーぬきには語れないM&Aのメリット

5.本当にM&Aにリストラ、人員削減はつきものか?

1.経営戦略のツールとしてのM&A

第1回(「避けて通れない人口減少と2012年問題」)は日本経済の抱える諸問題を述べました。今回は「経営戦略のツールとしてのM&A」で実現できることについてお話していきましょう。

2.居酒屋チェーンが日本酒の蔵元を子会社化した例

私たちがお手伝いさせていただいた案件に、居酒屋チェーンを経営する会社が日本酒の蔵元を子会社化した例があります。

日本酒の酒造メーカーの数は昭和30年のピークから3分の1以下になり、日本酒の売上げは一部の銘柄を除いて苦戦を強いられています。また蔵元は上場企業のような大手というより、地方の中小企業者が多いのが特徴です。この蔵元も地元の老舗名門企業でしたが、後継者問題と売上げ確保対策という悩みがありました。

一方、買い手となる居酒屋チェーンの運営会社は、多店舗展開で規模を拡大していました。しかしライバルも多く、さらなる差別化が必要と考えていたのです。

そこでこの2社はグループ化で課題を解決することにしました。

居酒屋チェーンの運営会社は、蔵元を子会社化することで優先的な仕入れが可能になり、他店ではなかなか手に入らない特別な日本酒を提供できるようになります。また、直接取引によりマージンも確保しやすくなります。このM&Aにより、居酒屋チェーンというインフラを使って製造から消費者への提供までをグループ内でまとめ上げることができました。

3.和食レストランチェーンが和菓子の製造販売会社を子会社化した例

同じような例は和菓子の製造販売会社でもありました。和食レストランチェーンを経営する会社による子会社化です。

もともとその和食レストランチェーンでは顧客に提供する和菓子の研究をしていましたが、ゼロからの出発では成果をあげるのがなかなか大変でした。そこで、和菓子の製造販売会社をM&Aで子会社化し、そのノウハウと生産拠点などを手に入れました。

これによりレストランでおいしいデザートを提供できるようになるとともに、お店の一角に和菓子の販売コーナーを作り、お土産や贈答品として販売するようになりました。レストランを利用するお客さんにこの和菓子をお店以外でも召し上がっていただけます。

和菓子屋さんはやはり先ほどの日本酒の蔵元と同様に後継者問題を抱えていましたが、それを解決することができ、それに加え販路を広げることができました。また、レストランでやっていた、作っている様子をガラス越しに見せることを和菓子でも始めたところ、それが評判を呼び、さらに販売実績が伸びたとのことです。

お手伝いさせていただいたこの2つの案件には共通点があります。それはシナジー効果が非常に高いM&Aだったということです。

4.シナジーぬきには語れないM&Aのメリット

1+1が2にとどまらず、3にも4にもなるというのがシナジー効果です。

先ほどの例では、多数の消費者を抱える居酒屋チェーンが提供する商品の製造元を子会社化することで、川上から川下までを垂直的に一気通貫させる差別化戦略が可能となりました。蔵元の視点に立てば安定顧客を獲得でき、問屋に支払っていたマージンを節約することができました。

M&Aを検討するときにもっとも重要なことは、自社の事業が他社の事業と結びついて、どのような効果が得られるのかということです。M&Aは経営戦略遂行上のツールのひとつであり、M&Aをすることそのものが目的ではありませんから、明確に効果が期待できないなら、検討に値しないことになります。経営戦略上の効果が十分期待できることが重要になります。

水平的な展開や業務提携レベルでも同じことがいえるでしょう。たとえば同業数社が集まり、材料を共同購入することでスケールメリットを活かすことができれば、各社に仕入れコスト削減というシナジー効果が生まれます。

このようにM&Aは水平、垂直を問わず、双方のシナジー効果があれば、検討に値します。シナジー効果はM&Aの基本であり、最大のメリットでもあるのです。

もちろん、自社のかかわる業態が時代のニーズに合わなくなり、第2の事業の柱が必要という場合には、異業種参入型のM&Aも戦略的には必要です。しかしながら、現在の中小企業におけるM&Aでは、隣接した業種でシナジー効果の発現しやすいM&Aから検討することを私はおすすめしています。その方がM&Aを成功に導きやすいからです。

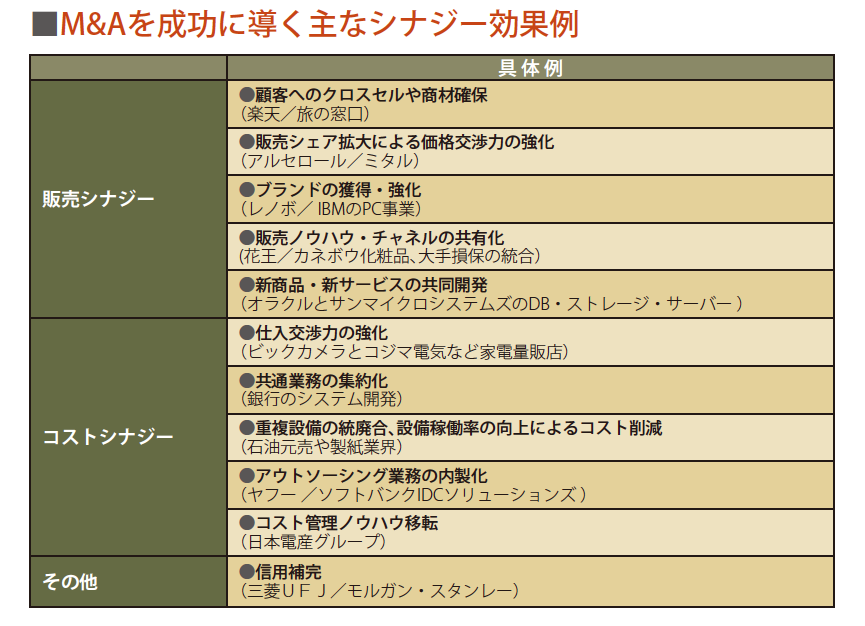

シナジー効果を分類する方法は着目する点によって変わってきますが、表に示したように「売上」が増加する「販売シナジー」と「コスト」が減少する「コストシナジー」に大別できます。

5.本当にM&Aにリストラ、人員削減はつきものか?

ところで、M&Aに関する誤解のひとつに、「M&Aにリストラはつきもので、人員削減が行なわれる」があります。

これは半面正しいのですが、もう半面は正しくないと私は思います。どういうことかというと、大企業同士のM&Aは人員削減を伴うリストラが多いのですが、中小企業の場合は、リストラはほとんどないということです。

大企業同士のM&Aでは「同業同士の合併」が多くなります。同業同士ですと経営を統合したからといって販売シナジーを追求することは容易ではなく、コストシナジーの追求が主流になります。大企業は中小企業と比較すると、もともと組織の人員に余裕があることから、統合プロセスで余剰人員が顕在化してくるため、希望退職を募集するなどの人員削減が行なわれる例が多くあります。

それに対して中小企業のM&Aを当社が提案する場合、同業同士というよりは少しずれた業界の企業、あるいは営業地域に重なりがない同業というように、販売シナジーとコストシナジーの双方を追求しやすい組み合わせを提案します。相互の事業に違いがあるので合併はほとんどなく、株式譲渡というスキームで子会社化し、グループ経営をしていくことになり、完全に同一組織内に取り込んでしまうことはほとんどありません。もともと余裕の少ない人員なうえ、販売シナジーとしての売上増を期待するのですから、むしろ人にやめられたら困るというケースがほとんどです。譲渡企業の社長様から社員の雇用を守ってほしいというご希望をいただくケースが多いですが、再生企業の場合などを除き、買い手から雇用確保の了承を得ることは比較的容易です。

新聞等で報道されるM&Aは大企業中心のものが多く、「M&Aはリストラ、人員削減を伴うもの」というイメージが広まっているのでしょう。私たちがすすめる中小企業のM&Aでは、痛みを伴うようなM&Aはレアケースです。このことを是非ともご理解いただきたいと思います。